Журналист «БанкИнформСервис» лично прошел все круги рефинансирования и готов поделиться опытом, раскрыть пару лайфхаков и предостеречь от ошибок

Серия первая: выбираем банк

Сегодня рефинансирование ипотечных кредитов предоставляют более 10 банков. Ставка по таким продуктам, согласно базе «БанкИнформСервис», начинается от 10% годовых, верхняя граница при этом обычно не превышает 12,25%. Хорошая цифра, если учесть, что в 2014-2015 году ипотеку выдавали под 13-14% годовых, а иногда и больше. Мы, собственно, попали как раз в такую историю.Купили квартиру в строящемся доме в 2014 году. Первоначально одобренная Сбербанком ставка составляла 14,25%, после сдачи объекта и получения права собственности она снижалась на 1 процентный пункт - до 13,25% годовых. Не самая низкая на тот момент цифра, но и не самая высокая, нужно отметить. Год мы спокойно платили по своему кредиту, радуясь тому, что успели ввязаться ипотечную историю еще до того, как банки стали гораздо жестче оценивать клиентов и поднимать ставки еще выше.

Жаба жадности, которая периодически стала поквакивать в дату очередного платежа, поселилась в нашем разуме позже - когда среднерыночные ставки неумолимо поползли вниз. Некогда сносные 13,25% к концу 2016 года казались уже космическими.

Мы проштудировали предложения на рынке, остановились на трех кредитных организациях и по результатам предварительных расчетов выбрали «Абсолют Банк».

ВажноИнформация, которую запрашивают банки для предварительного расчета:- Уровень ваших доходов

- Размер кредита

- Стоимость объекта

- Текущая ставка и условия по кредиту

Серия вторая: считаем выгоду

Рефинансирование - процесс нелегкий и не самый быстрый. Чтобы ввязываться в него, нужно четко осознавать, ради чего.Первое, на что нужно смотреть - это, конечно, процентная ставка. В нашем случае это было 11,25% вместо 13,25% годовых. Два процентных пункта позволили снизить ежемесячный платеж с 35,8 до 31,5 тысяч рублей, то есть на 4,3 тысячи (без изменения срока кредита). Узнав предварительный итог, мы с радостью схватили калькулятор и подсчитали экономию за весь срок кредита. Получив кругленькую сумму 885,8 тысяч, мы уже стали планировать, на что сможем ее потратить. Но не тут-то было. Вскоре мы осознали, что будут и дополнительные траты - разовые и постоянные.

Учитывайте расходы на страховку. В новом банке по условиям договора мы должны были страховать не только объект (как в Сбербанке), но и жизнь и здоровье заемщиков. В нашем конкретном случае страховка - это плюс 10,3 тысячи рублей в год (СК «Абсолют страхование»).

Но тут нужно отметить, что расходы на страховку при кредите в Сбербанке тоже были. Так, в 2016 году за годовой полис мы заплатили 7,3 тысячи рублей - это только за страхование объекта недвижимости в компании «Сбербанк страхование». Если в расчет брать разницу в страховых взносах 3 тысячи рублей, то за весь срок кредита (206 месяцев или 17 с небольшим лет) мы потратим лишь на 51 тысячу рублей больше.

Наконец, учитывайте разовые расходы на сделку. Вам придется оплатить дополнительно:

- оценку недвижимости - в нашем случае 2,5 тысячи рублей;

- выписку из ЕГРН (если этот документ требует кредитор, а наш требовал) - госпошлина 300 рублей;

- справки от прежнего кредитора (в Сбербанке они выдаются бесплатно, но некоторые банки взимают за них комиссию);

- госпошлину за перерегистрацию договора ипотеки в Росреестре - 334 рубля на каждого собственника.

Даже за вычетом всех расходов, выгода от рефинансирования нашей ипотеки осталась весьма убедительной - более 830 тысяч рублей.

ЛайфхакФормула, по которой можно посчитать выгоду от рефинансирования:Разница в размере ежемесячного платежа х Срок кредита в месяцах - Расходы на страховку х Срок кредита в годах - Разовые расходы на сделку = Выгода

Эта формула дает общее представление о размере выгоды, но при этом не учитывает некоторых деталей, например, изменение размера страховых выплат со временем.

Серия третья: подаем заявку

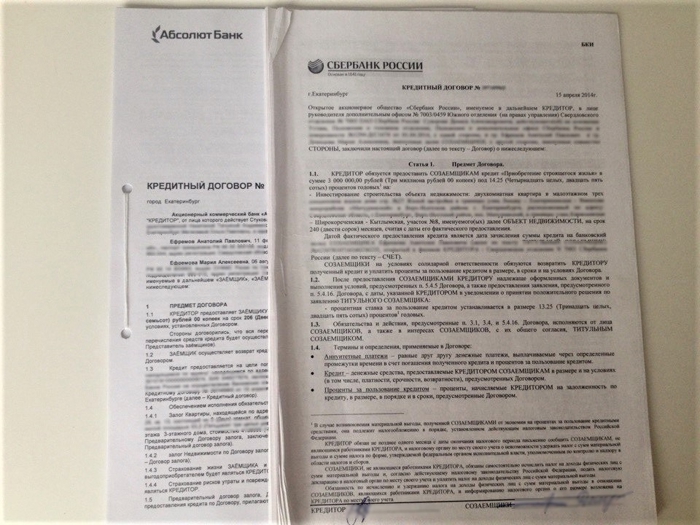

«Бумажный» этап самый муторный. Вам потребуется собрать столько же бумажек, сколько при одобрении первоначального кредита, плюсом - запастись пачкой справок и выписок от действующего банка-кредитора, а также переворошить стопку документов по объекту недвижимости. У нас, например, только первичный список насчитывал более 10 пунктов:

1. Анкета - заявление на рефинансирование

2. Паспорт

3. Заверенная копия трудовой книжки

4. Справка о доходах

5. Копия кредитного договора

6. Первоначальный график погашения

7. Дополнительное соглашение к кредитному договору о снижение процентной ставки

8. Актуальный график погашения (с учетом всех фактически произведенных платежей)

9. Выписка по счету, с которого производится погашение задолженности за последние 12 месяцев (с указанием операций и назначений платежей)

10. Договор участия в долевом строительстве

11. Справка от застройщика об оплате объекта недвижимости

12. Акт приема-передачи жилого помещения

В ходе рассмотрения заявки потребовались дополнительные справки от работодателя. После недавней смены работы банку нужно было подтверждение, что заемщик принят на новое место - раз, принят без испытательного срока - два, и принят с необходимым уровнем зарплаты - три. Это, конечно, исключение из правил, но будьте готовы к тому, что в нестандартной ситуации банк потребует от вас дополнительных телодвижений.

Все документы мы отправляли в банк по электронной почте - хвала технологиям! И вообще, нужно отметить, что ногами мы пришли в офис кредитной организации лишь однажды - уже на сделку, но до этого еще далеко. А пока мы отправили все сканы и ждали решения. Через 2 дня из банка пришел ответ - кредит на рефинансирование ипотеки одобрен!ЛайфхакЕсли нет сканераБанк не раз попросит от вас копии или сканы тех или иных документов. Если сканнера и копира у вас под рукой нет, воспользуйтесь специальным приложением-сканнером - сегодня их много в App Store и Google Play. Они умеют формировать jpg и pdf-файлы, отправлять их на имейл и сохранять в облаке.

Ну, все - подумали мы - нужно скорее бежать в банк и рефинансироваться. Ан-нет! Одобрение заявки и оценка нас, как заемщиков - только первая часть марлезонского балета. Дальше - новый сбор документов. На этот раз - по объекту недвижимости, его банк тоже должен одобрить, прежде чем выдаст деньги на погашение прежней жилищной ссуды.

Список документов на объект тоже внушительный:

1. Отчет об оценке

2. Свидетельство о праве собственности (запрашивает оценщик)

3. Договор участия в долевом строительстве (запрашивает оценщик)

4. Акт приема-передачи объекта (запрашивает оценщик)

5. Справка об оплате объекта от застройщика (запрашивает оценщик)

6. Кадастровый паспорт (запрашивает оценщик)

7. Справка формы 40

8. Выписка из ЕГРН

И вот еще около полутора-двух недель уходит на сбор и подготовку дополнительных документов. На самом деле, можно уложиться и в несколько дней, если быть порасторопнее и не надеяться на современные технологии в госорганах. Мы, например, выписку из ЕГРН заказали на сайте Госуслуг, и получили ее в электронном виде. Формат файла странный, но на сайте Росреестра есть отдельный сервис, который позволяет увидеть выписку в «человекочитаемом» формате (оцените уровень самоиронии госорганов).

Все бы хорошо, вот только в электронном виде эта выписка никуда не годна - нужна бумажная и с синей печатью. Пришлось идти в МФЦ и заказывать выписку повторно, снова платить госпошлину и ждать еще несколько дней. К этому моменту устарела справка формы 40 (о прописанных), и ее пришлось обновлять, заново штурмуя паспортный стол.

На одобрение объекта ушло гораздо меньше времени, чем на сбор документов. Банк ответил нам в течение дня: «Рефинансировать можем!».ВажноЭлектронная выписка ЕГРНЕсли ваш банк также запрашивает выписку ЕГРН, надежнее заказать ее через МФЦ и получить в бумажном виде, с синей печатью. Сегодня этот же документ можно получить и в электронном виде, с помощью сайта «Госуслуги», но в таком варианте он может оказаться непригоден. При этом заплаченную госпошлину (300 рублей) вам никто, конечно, не вернет.

Серия четвертая: готовимся к сделке

Ну, вот уж тут-то репортаж должен закончиться, думаете вы, но нет! Наш сериал под названием «рефинансирование» стал походить на настоящую Санту-Барбару. По идее, на этапе подготовки к сделке и собственно сделки нет ничего сложного: собираете все оригиналы документов, приходите в банк и подписываете договор с банком и страховщиком. Вот со страховщиком у нас вышло интересно. Из списка аккредитованных страховых компаний мы выбрали несколько, исходя из известности бренда и личных предпочтений (офис рядом и отзывы хорошие), обзвонили, узнали тарифы и выбрали наиболее подходящую.Нам рассчитали предварительную стоимость страховки и мы спокойно ждали даты сделки. Но за два дня до ключевого события в нашей истории начали происходить чудеса. На самом деле, вполне понятные чудеса, если понимать, что при страховании жизни страховщики оценивают клиента почти также, а может, и серьезнее, чем банк. У нас стали запрашивать дополнительные документы, результаты анализов, выписки терапевтов, показания УЗИ… В общем, хорошо, если вы здоровы. Но если у вас есть какое-то хроническое заболевание или вы окажетесь беременной женщиной (внезапно!), готовьтесь к тому, что за страховку тоже придется побороться.

У нас все кончилось сменой страховой компании (на ту, что предъявляет более щадящие требования к количеству документов) и переносом даты сделки.ВажноНюансы страхования жизни заемщиковЕсли у вас имеется хроническое заболевание, а кредитор требует обязательного страхования жизни, заложите на оформление страховки чуть больше времени - могут понадобиться дополнительные медицинские справки и анализы.

Серия пятая: расставание с бывшим кредитором

Непосредственно перед сделкой нужно получить еще ряд документов от текущего кредитора и написать заявление на полное досрочное погашение. Список не выглядит устрашающим:

1. Справка об остатке задолженности

2. Справка об отсутствии текущей просроченной задолженности и о количестве дней просрочки за последние 180 календарных дней по рефинансируемому кредиту

3. Справка о реквизитах счета Клиента, с которого производится погашение кредита

4. Копия заявления на досрочное погашение с отметкой о приеме первичным кредитором

Всего три справки и одно заявление, но и с ними пришлось помучиться. На потоке такие документы в Сбербанке не выдают, некоторые пункты ставили сотрудников госбанка в тупик. Например, в одном отделении нам отказывались выдавать справку об остатке задолженности на дату рефинансирования, а в другом выдали документ в нужной форме за 5 минут.

Серия шестая, кульминационная: сделка

Несмотря на интригующее название, в кульминации процесса рефинансирования нет ничего интересного. Вы приходите в банк со стопкой оригиналов документов - всех-всех тех, что до этого момента вы отправляли по электронной почте. Получаете договор страхования и кредитный договор, подписываете - и все, теперь ваша ипотека в другом банке.Есть один важный момент. Скорее всего, сразу платеж у вас не будет существенно меньше, поскольку до перерегистрации залога будет действовать повышенная ставка. У нас она осталась почти как в Сбербанке - 13,507%.

Снизится она тогда, когда вы получите закладную у прежнего банка и вместе с новым кредитором подадите документы на регистрацию через МФЦ. Сколько займет этот процесс, зависит от банка-первичного кредитора: кто-то выдает закладную спустя пару дней, а кто-то - только через месяц. Сбербанк, как вы догадываетесь, в этом отношении не самый оперативный. Мы получили свою закладную примерно спустя полторы недели, и увлекательный поход в МФЦ у нас еще впереди. Думаете, пойдем туда налегке? Правильно, нет! Очередной список документов:

1. Паспорт

2. Свидетельство о браке

3. Свидетельство о праве собственности

4. Договор долевого участия

5. Акт приема-передачи квартиры

6. Справка от застройщика о полной оплате

7. Свежая справка формы 40 (и снова привет, паспортный стол!)

8. Кадастровый паспорт

9. Отчет об оценке

10. Кредитный договор Абсолют Банка

11. Справка о погашении задолженности от Сбербанка

12. Закладная Сбербанка

За все это удовольствие придется заплатить еще по 334 рубля с каждого (госпошлина). И вот тогда-то вздохнем спокойно и ух, заживем!

Процесс, как вы могли убедиться, непростой и кропотливый, но сэкономленные 830 с лишним тысяч рублей греют душу.

На этом мы не заканчиваем наше исследование рефинансирования. Есть ли ограничения для рефинансирования ипотеки, какие требования к заемщику предъявляют банки и при какой разнице в ставке перекредитование имеет смысл - читайте ответы банкиров в нашем материале Краткий ликбез. Ответы на самые важные вопросы про рефинансирование ипотеки.

Также подробный разбор банковских программ мы публиковали в нашем редакционном блоге, информация в нем регулярно обновляется.