За последние три года в нашей стране чего только не произошло: пандемия, СВО, санкции, мобилизация. Отечественный фондовый рынок оказался устойчивым и приспосабливался как мог. Центральный банк системно держит курс на то, чтобы сделать отечественный фондовый рынок привлекательным для граждан и стимулировать приток средств частных инвесторов. Тем самым стимулируя развитие отечественной экономики. Второй задачей ЦБ РФ является защита прав и интересов неопытных начинающих инвесторов. Изменений произошло много. Давайте их рассмотрим.

Разделение всех инвесторов на квалифицированных и неквалифицированных (КИ и НКИ) произошло в России в 2007 году, но законодательно было закреплено в 2020 году. Вступил в силу закон, закрепляющий деление инвесторов на две категории, и ограничил доступ неквалифицированных инвесторов к ряду инструментов. И чтобы неквалифицированный инвестор смог совершать сделки, он должен пройти тестирование (но это не значит, что он станет квалифицированным инвестором, он сможет расширить перечень возможных операций).

Кто такой неквалифицированный инвестор?

Неквалифицированный инвестор - это категория инвесторов, которая по мнению Центрального банка, не обладает достаточными знаниями и опытом работы на рынке ценных бумаг, а также не имеет необходимых финансовых возможностей, которые позволяют им качественно оценивать риски и в достаточной степени осознанно инвестировать в более рискованные финансовые инструменты. Поэтому наш регулятор ограничил перечень доступных ценных бумаг для такой категории инвесторов.

В список доступных для НКИ ценных бумаг входят :

- Российские ценные бумаги (с учетом ограничений)

- Ценные бумаги компаний (эмитентов) из дружественных стран, которые не учитываются через инфраструктуру недружественных государств

- Иностранные ценные бумаги, чьи эмитенты ведут деятельность в основном в РФ и ЕАЭС.

Какие это могут быть ценные бумаги :

- Акции 1 и 2 уровня листинга (например, Газпром акция 1 уровня листинга, Акрон - акция 2 уровня листинга)

- Облигации. Без тестирования можно будет покупать только самые надёжные облигации российских эмитентов с рейтингом AAA и иностранных эмитентов с рейтингом A. Например, ОФЗ - государственные долговые ценные бумаги, облигации федерального займа. Если успешно сдадите тест, то сможете покупать все облигации, как и раньше.

- Биржевые паевые инвестиционные фонды (открытые и интервальные) - например ПИФ Управляющей компании Открытие «Открытие - Облигации»

- Фьючерсы и опционы (так называемые производные финансовые инструменты, ПФИ) - для агрессивных инвесторов, начинающим инвесторам без базы знаний и опыта - рискованно. Например, фьючерс на золото

- Доверительное управление (не все виды), некоторые стратегии ДУ, которые управляющие компании предлагают своим клиентам чаще всего через банк-агент, с достаточно простыми и понятными условиями получения дохода и защиты капитала.

- Иностранная валюта.

С 1 октября 2021 года по требованию Банка России неквалифицированные инвесторы должны проходить тесты у своего брокера, чтобы расширить свои возможности по инвестированию в сложные финансовые активы.

Если у клиента есть статус квалифицированного инвестора, у него будет доступ ко всем возможным инструментам и необходимости проходить тестирование нет. Если такого статуса нет, доступ у клиента будет к тем бумагам, которыми клиент уже торговал до 1 октября 2022 года. В противном случае ему необходимо пройти тест на знание продуктов, которые он хочет приобрести.

Тест будет у клиента в личном кабинете его брокера. Также будут предложены обучающие курсы. Само тестирование проводят брокеры, но вопросы готовит Центральный банк. Кроме обучающих курсов у брокера или любых других, представленных в интернете, можно изучить базовый стандарт на сайте ЦБ, в котором есть все ответы.

Тест состоит из двух блоков: самооценка и знания. Результаты первого блока не влияют на итоговый результат. В блоке Знания 4 вопроса, 4 варианта ответа на каждый вопрос. Нужно ответить правильно на КАЖДЫЙ вопрос. Количество попыток не ограничено, тест бесплатный.

Второй блок содержит вопросы по следующим тематикам:

1) маржинальные необеспеченные сделки;

2) производные финансовые инструменты;

3) договоры репо;

4) структурные облигации;

5) паи закрытых паевых инвестиционных фондов;

6) облигации российских эмитентов без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России;

7) облигации российских «дочек» иностранных эмитентов без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России;

8) облигации со структурным доходом, отвечающие установленным Банком России требованиям к уровню кредитного рейтинга;

9) акции, не включенные в котировальные списки;

10) иностранные акции, не входящие в индексы из утвержденного Банком России перечня;

11) иностранные ETF, включая спонсируемые ETF, доходность по которым определяется индексом, не входящим в установленный Банком России перечень.

Обязательным тестирование стало с 1 октября 2021 года (при покупке облигаций со структурным доходом - с 1 сентября).

У одного брокера тестирование необходимо пройти один раз при совершении первой сделки с конкретным классом финансовых инструментов.

Если клиента не сдал тест, у него остается возможность купить любой инструмент, но под специальное уведомление о принятии на себя рисков и их последствий и на сумму не более 100 тыс. рублей за одну сделку (или же не больше стоимости одного лота ценных бумаг или одной ценной бумаги, если она превышает 100 тыс. рублей). Этот механизм поможет начинающему инвестору ограничить сумму возможных потерь.

Тестирование проводится бесплатно. Ограничений на пересдачу тестов не предусмотрено.

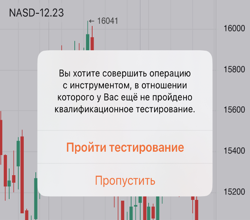

На рисунке попытка купить фьючерс на иностранный индекс - американский индекс NASDAC100.

Кто такой квалифицированный инвестор?

Квалифицированный инвестор - это категория инвесторов, обладающая необходимыми знаниями и опытом работы на рынке ценных бумаг, а также финансовыми возможностями, которые позволяют им качественно оценивать риски и в достаточной степени осознанно инвестировать в более рискованные финансовые инструменты.

Квалифицированным инвесторам доступны все финансовые инструменты

Квалифицированным инвестором могут быть как юридические, так и физические лица.

Физическое лицо, которое хочет получить такой статус, должно соответствовать хотя бы одному их следующих требований:

- есть опыт работы в области ценных бумаг и производных финансовых инструментов (ПФИ) от 2-3 лет;

- совершал сделки с ценными бумагами и (или) заключал договоры с ПФИ за последние четыре квартала в среднем не реже 10 раз в квартал, но не реже одного раза в месяц. При этом совокупная цена таких сделок (договоров) должна составлять не менее 6 миллионов рублей.

- размер имущества на сумму не менее 6 млн руб. Например, денежные средства на счетах и вкладах, в том числе, в доверительном управлении и на ОМС, на брокерском счете в виде ценных бумаг.

- клиент имеет высшее экономическое образование аккредитованного ВУЗа, который готовил выпускников к деятельности на рынке ценных бумаг или у клиента есть сертификат "Chartered Financial Analyst (CFA)", сертификат "Certified International Investment Analyst (CIIA )", сертификат "Financial Risk Manager (FRM)" или Свидетельство о квалификации, выданное в соответствии с 238 федеральным законом (аттестат ФСФР, выданный НАУФОР).

В список доступных только КИ ценных бумаг входят:

- Ценные бумаги эмитентов (компаний) из недружественных государств, даже если они не торгуются на Мосбирже и СПБ бирже (у «квала» будет доступ к иностранным торговым площадкам)

- Ценные бумаги, выплата дохода и хранений которых осуществляется через инфраструктуру (например, депозитарий) недружественных государств

- Зарубежные производные финансовые инструменты.

- Готовые стратегии, разработанные профучастником, предназначенные для квалифицированных инвесторов

- Возможность участия в IPO зарубежных компаний (первичное размещение акций)

- Паевые инвестиционные фонды закрытых ПИФ (ЗПИФ), например, венчурные, в недвижимость и пр.

- Депозитарные расписки

- ПАИ зарубежных инвестфондов, например, ETF

- Инвестирование в хедж-фонды

- Еврооблигации от иностранной компании или страны

- Иностранные субординированные облигации и ПФИ на них

- Иностранные государственные облигации, например, казначейский облигации США

- Структурные ноты.

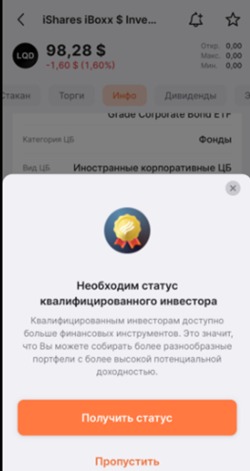

На картинке пример попытки купить зарубежный фонд неквалифицированным инвестором:

Конкретный перечень доступных инструментов клиенту необходимо уточнять у своего профучастника (например, брокера).

Как стать квалифицированным инвестором?

Квалифицирует клиента профучастник (банк, брокер, управляющая компания, форекс-дилерами). Для того, чтобы получить этот статус, клиенту необходимо подать своему профучастнику заявление о включении его в реестр квалифицированных инвесторов и приложить документы, подтверждающие вышеперечисленные требования.

В заявлении клиент указывает перечень видов ценных бумаг или услуг, в отношении которых он планирует быть квалифицированным инвестором. Также он подтверждает, что уведомлен обо всех повышенных рисках, связанных с торговлей теми или иными ценными бумагами и ПФИ.

Профучастник проверяет заявление и документы, при положительном решении вносит клиента в реестр квалифицированных инвесторов, который ведет в электронном виде. По требованию клиента профучастник может предоставить клиенту выписку из реестра.

Профучастник может отказать клиенту в случае, если документы недостоверные или не соответствуют требованиям.

Минус в том, что клиенту при переходе к другому профучастнику необходимо заново подтверждать свой статус.

Квалифицированные и неквалифицированные инвесторы. Что нового?

- ЦБ предлагает повысить с 6 до 30 млн. руб. размер активов, необходимых для получения статуса квалифицированного инвестора (далее - КИ) и пересмотреть требования к их формированию.

- временно включить в перечень доступных только КИ сделки с иностранными ценными бумагами.

- снизить размер «плеча» (торговля на заемные средства), доступный для неквалифицированного инвестора (далее - НКИ).

- усовершенствовать тестирование перед покупкой сложных финансовых инструментов - увеличить количество вопросов в тесте и ввести временные интервалы между попытками пересдачи.

- создать единые реестры, куда будут внесены КИ и НКИ, прошедшие тестирование (чтобы клиенты при смене брокера заново не проходили тесты).

- ЦБ РФ выпустил Указание, которое устанавливает порядок действий, если финансовая организация будет неоднократно нарушать процедуру тестирования НКИ. Или продавать им высокорискованные инструменты, которые предназначены только для КИ.

- ЦБ установил лимиты на сделки с ценными бумагами недружественных эмитентов для физических лиц - НКИ. С 1 октября 2022 года доля иностранных ценных бумаг в портфеле инвестора не должна превышать 15%. С 1 ноября 2022 года - 10%. С 1 декабря 2022 - 5%. А с 1 января 2023 года брокерам запрещено исполнять поручения клиентов физических лиц

- НКИ, если они увеличивают позицию клиента по ценным бумагам компаний из недружественных стран. Доля будет считаться на основании данных на конец предыдущего торгового дня.

- запрет на продажу ценных бумаг недружественных стран НКИ действует до 1 октября 2023 года до вступления в силу Указания ЦБ РФ, которое закрепляет запрет на постоянной основе. С 1 января 2023 НКИ запрещено покупать ценные бумаги из недружественных государств. Ограничения касаются только покупки новых бумаг.

- ЦБ рекомендовал брокерам разработать для своих клиентов краткое резюме условий договора, и в том числе, чтобы клиент понимал, что для сделок с некоторыми финансовыми инструментами ему необходимо пройти тестирование или получить статус КИ.

Продолжение следует…

До встречи!

Желаю вам удачи и финансового благополучия!

Волкова Елена