Что же такое ПСК, и подешевеют ли кредиты после введения «потолков» по ставкам, разбирался Bankinform.ru

Что такое ПСК?

Начнем с терминов. На первый взгляд, суть очевидна: полная стоимость кредита показывает, во сколько этот кредит обойдется заемщику (естественно, не в рублях, а в процентах). Но тут важно понимать несколько особенностей.

Первое. ПСК отличается не только от номинальной, но и от эффективной ставки по займу (хотя ранее в российской экономике не было четкого определения ПСК, и ее иногда отождествляли с эффективной ставкой). В отличие от последней полная стоимость кредита учитывает не только все платежи по процентам и основной сумме долга, но и другие «денежные потоки». Например, расходы на «привязанную» к кредиту страховку. Или на оценку залогового имущества. Учитываются и всевозможные комиссии, если они имеют место.

В то же время в ПСК не входят многие расходы заемщика. Прежде всего это расходы, связанные с его последующими действиями (их просто нельзя просчитать заранее): пени и штрафы за плохое обслуживание долга, комиссия за обналичивание, комиссия за досрочное погашение и пр. Также ПСК не учитывает платежей, обусловленных федеральным законодательством, например, обслуживание ОСАГО при покупке автомобиля в кредит. Не берутся в расчет и расходы по страхованию предмета залога.

Второе, плавно вытекающее из первого. Неверно думать, что указанная в договоре стоимость кредита всегда совпадает с реальной. Напротив, она всегда лишь примерная, а сколько по факту придется заплатить заемщику, зависит от его поведения. Человек погашает кредит досрочно - и реальная ПСК оказывается меньше обозначенной в договоре. Задерживает выплаты, наживая пени - она становится больше. Тут, как говорится, все в ваших руках.

Третье. Особая история с кредитными картами. Сама специфика этого банковского продукта подразумевает, что при его оформлении еще неизвестно, какими будут сумма и срок каждого «карточного» займа. Поэтому для «пластика» ПСК, указанная в договоре, рассчитывается из максимально возможных суммы и срока и минимального размера платежа. Логично, что для большинства «карточных» ссуд фактическая ПСК оказывается меньше указанной в договоре.

Четвертое. Все, связанное с практическим использованием ПСК, в том числе кредитные «потолки», не относится к жилищным кредитам. Эта сфера регулируется отдельным законом.

От теории к практике

Приходя в банк, потенциальный заемщик имеет полное право узнать диапазон ПСК по тому или иному виду кредитов. Согласно закону о потребкредитовании, эта информация непременно должна присутствовать в офисах и на сайтах банков.

Конкретную стоимость для конкретного кредита, естественно, можно рассчитать только после утверждения всех основных условий. Нужно понимать, что на вопрос «А вот, если я возьму у вас тысяч сто, какая у меня будет ПСК?» сотрудники банка просто не смогут ответить. На стадии обсуждения условий кредитор может рассчитать ПСК, но не обязан этого делать, и никакого нарушения законов тут нет. А вот в тексте кредитного договора ПСК уже должна быть прописана непременно, причем на первой же странице, в правом верхнем углу, большим, хорошо читаемым шрифтом, да еще и в рамочке. Если этого не сделано, заемщик может обратиться с жалобой в местное отделение Центробанка или в Роспотребнадзор.

Не стоит думать, что банк «оттягивает» оглашение ПСК до момента подписания договора. Ведь согласно закону о потребительском кредите, заемщик вовсе не обязан сразу подписывать предоставленный ему договор, а может унести его домой и там, не торопясь, все прочитать и обдумать - на это дается пять рабочих дней, то есть календарная неделя.

При досрочном погашении части долга кредитор обязан пересчитать ПСК и довести до заемщика ее новый размер.

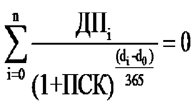

Кстати, проверить кредитора и рассчитать ПСК можно и самостоятельно, формула не является секретом. Но людям, не имеющим математического или экономического образования, это будет довольно сложно: как уже упоминалось ПСК не в пример сложнее эффективной ставки. Формула ее расчета выглядит вот так.

Ознакомиться подробнее с методикой расчета и всеми обозначениями можно в 6 статье ФЗ-353 «О потребительском кредите (займе)».

Кредитные «потолки»

А теперь собственно об ограничениях для кредиторов. Все тот же закон предписывает, что ни один займ не должен иметь полную стоимость, более, чем на треть превышающую среднерыночный показатель в своем сегменте. В середине каждого квартала ЦБ РФ публикует эти показатели для следующего квартала. При этом проводится разбивка в зависимости от цели, срока и суммы займа. Ниже в таблице приведены среднерыночные и предельные значения полной стоимости банковских кредитов, актуальные для июля - сентября 2015 г. Цифры округлены до десятых долей процента.

Среднерыночные и предельные значения ПСК. 3 квартал 2015 г.

| Категория кредита | Среднерыночное значение ПСК, % | Предельное значение ПСК, % |

|---|---|---|

|

Автокредиты с залогом автомобиля | ||

| автомобили с пробегом до 1000 км |

21,8 |

29,1 |

| автомобили с пробегом свыше 1000 км |

29,9 |

39,8 |

|

Потребкредиты с лимитом кредитования | ||

| до 30 тыс. рублей |

26,7 |

35,6 |

| 30-100 тыс. рублей |

25,9 |

34,5 |

| 100-300 тыс. рублей |

28 |

37,3 |

| свыше 300 тыс.рублей |

23,7 |

31,6 |

|

Нецелевые потребкредиты, целевые потребкредиты без залога (кроме POS-кредитов), кредиты на рефинансирование | ||

| до 1 года, до 30 тыс. рублей |

43 |

57,3 |

|

до 1 года, 30-100 тыс. рублей |

33,5 |

44,6 |

|

до 1 года, 100-300 тыс. рублей |

29 |

38,6 |

|

до 1 года, свыше 300 тыс. рублей |

22,1 |

29,5 |

|

свыше 1 года, до 30 тыс. рублей |

32,8 |

43,7 |

|

свыше 1 года, 30-100 тыс. рублей |

31,3 |

41,8 |

|

свыше 1 года, 100-300 тыс. рублей |

28,8 |

38,4 |

|

свыше 1 года, свыше 300 тыс. рублей |

24,9 |

33,2 |

Свои «потолки» введены и для микрофинансистов, и для прочих кредитующих организаций. Конечно, с учетом специфики небанковского рынка там они намного выше и порой достигают сотен процентов. Например, лимит ПСК для микрозаймов без обеспечения до 30 тыс. рублей сроком меньше месяца (классические «займы до зарплаты») сейчас составляет 854% .

Все цифры публикуются на сайте регулятора, и с ними (естественно, с самыми свежими) резонно ознакомиться перед тем, как отправляться за ссудой. В том случае, если кредитор предлагает займ с ПСК выше допущенного предела, заемщику следует обратиться с жалобой в местное отделение ЦБ РФ.

Снизятся ли банковские ставки?

Введение кредитных «потолков» вызвало в конце прошлого года немалое беспокойство среди представителей банковского сообщества. Изначально их планировалось применять с 1 января 2015 г., а первые цифры ЦБ опубликовал в ноябре 2014 г. Ставки тогда росли, рынок был нестабилен. Как следствие, звучали пугающие, но вполне обоснованные прогнозы. Например, что применение лимитов ПСК вызовет полную перестройку кредитного рынка, поскольку значительной части банков придется уйти в разряд микрофинансовых организаций. За две недели до «дня икс» ключевая ставка была повышена почти вдвое, после чего регулятор отложил введение ограничений на полгода.

Теперь ситуация изменилась. Ставки падают, и первые действующие «потолки» ПСК для банков вполне приемлемы: ведь они были рассчитаны по ставкам января-марта. Поэтому в ближайшее время ожидать массового снижения кредитных ставок не приходится. Точнее, ставки-то, скорее всего, будут снижаться, но отнюдь не из-за введения предельных ПСК. Кроме того, многие банки заранее предусмотрительно "подогнали" стоимость кредитов в допускаемые рамки.

В дальнейшем, когда тренд по ставкам изменится, некоторые банки, безусловно, попадут в сложную ситуацию. Крупных участников рынка это практически не коснется: они получают свою прибыль во многом благодаря масштабу кредитования, а не высоким ставкам. Небольшим организациям будет сложнее, многим, вероятно, все же придется подгонять свою кредитную политику под требования регулятора.

Комментарий специалистаВячеслав Нестеров, управляющий филиалом СМП Банка в Екатеринбурге

Указанный закон не стал «сюрпризом» для банков. Была предоставлена отсрочка по введению в действие указанного закона на полгода, а многие банки стали менять свою кредитную политику еще с середины 2013 года, когда Центробанк увеличил коэффициент риска при расчете норматива достаточности капитала. В настоящее время большинство федеральных розничных банков уже привели в соответствии с законодательством ставки по потребительским кредитам путем исключения из линейки или изменения структуры продуктов, стоимость которых превышает установленные значения. Для некоторых данные изменения оказались незначительными, так как банки придерживались консервативного подхода и кредитовали только клиентов с доходом выше среднего уровня, требовали справки, подтверждающие доход и пр. Другим пришлось кардинально пересмотреть рисковую политику. В результате произошедших изменений с рынка уйдут продукты, которые несли в себе высокие риски и соответственно повышенную ставку. Клиенты с повышенном риском перейдут в микрофинансовые организации. К сожалению, введение ограничений по ПСК не решит проблему закредитованности населения по сверхвысоким процентам пока есть МФО.

Комментарий специалистаМаксим Марамыгин, доктор экономических наук, директор института Финансов и права УрГЭУ-СИНХ

Действительно, снижение ПСК может усложнить положение банков. Однако данное усложнение не будет фатальным. Не думаю также, что банки будут переходить в разряд МФО. Если что-то подобное и произойдет, то будет носить совершенно единичный характер. Мне кажется, что скорее банки будут вырабатывать кредитные схемы, позволяющие формировать обходные пути за счет дополнительных инструментов либо промежуточных участников. Во всяком случае пока ничего критического, на мой взгляд, не намечается. Хотя сложности будут.

Комментарий специалистаЕлена Бабина, руководитель дирекции развития бизнеса с физическими лицами Уральского банка реконструкции и развития

Каждый банк выстраивает политику кредитования исходя из стоимости фондирования. При стабилизации рубля ставки по депозитам снижаются, а значит, происходят корректировки в кредитной политике банка. Поэтому при грамотно выстроенной политике управления не должно быть ухудшения ситуации банка.

Не исключено, что опробовав кредитные «потолки» на практике, регулятор «подправит» механизмы их расчета. Идей в этом направлении у экономистов много. Так, еще в прошлом году предлагалось вывести в отдельную категорию зарплатные кредиты и ограничить долю крупнейших банков при расчете ПСК (сейчас используется средневзвешенный показатель, и «тяжеловесы» невольно занижают его своими относительно недорогими ссудами).

Вячеслав Нестеров, управляющий филиалом СМП Банка в Екатеринбурге

Вячеслав Нестеров, управляющий филиалом СМП Банка в Екатеринбурге

Максим Марамыгин, доктор экономических наук, директор института Финансов и права УрГЭУ-СИНХ

Максим Марамыгин, доктор экономических наук, директор института Финансов и права УрГЭУ-СИНХ

Елена Бабина, руководитель дирекции развития бизнеса с физическими лицами Уральского банка реконструкции и развития

Елена Бабина, руководитель дирекции развития бизнеса с физическими лицами Уральского банка реконструкции и развития