Какие бывают счета, по какой схеме начисляются проценты и на что обратить внимание. Раскладываем по полочкам в обзоре Банкинформ

Накопительный счет – это гибрид классического вклада и расчетного счета. За хранение денег на нем вы получаете определенный процент, но при этом сохраняете полную свободу в распоряжении своими финансами. Сегодня ставки по накопительным счетам стали настолько привлекательными, что этот инструмент смело можно включать в свой базовый набор банковских продуктов наравне с зарплатной картой. Тем более, что открыть его можно в пару кликов, а пользоваться им – легко. Есть нюансы и ограничения, но в этом мы поможем разобраться.

В чем отличие накопительного счета от вклада

Главное отличие накопительного счета от вклада – в минимальных ограничениях. Этот инструмент не предполагает требований к минимальной сумме, не ограничивает срок размещения и позволяет снимать и пополнять счет в любое время.

Свобода в распоряжении финансами компенсируется более низкими ставками, чем по депозитам. Так, например, в Сбербанке вклад без возможности пополнения и снятия можно открыть под 21% годовых, а накопительный счет с возможностью в любой момент снимать или пополнять – под 16%. В Т-Банке максимальная доходность вкладов достигает 24,35% годовых, а накопительных счетов – только 15%.

Также важно понимать и то, что ставка по накопительным счетам нефиксированная. Она может быть изменена по инициативе банка. Как правило, это происходит вслед за изменением экономической ситуации или после снижения/ повышения ключевой ставки. Со вкладами такого случиться не может: ставка зафиксирована в договоре на весь срок депозита.

Как защищены деньги на накопительном счете?

Средства на накопительных счетах застрахованы также, как и на вкладе. Если банк является участником системы страхования вкладов, то в случае отзыва лицензии АСВ возместит вам сумму до 1,4 млн рублей. Тут важно понимать, что страховая сумма распространяется на все ваши счета. Например, если вы разместили в одном банке депозит на 1 млн рублей и 500 тыс. положили на накопительный счет, то АСВ возместит только 1,4 млн рублей, оставшиеся 100 тыс. необходимо будет взыскать с банка через суд. Как правило, это довольно длительный процесс, и результат не гарантирован.

По какой схеме начисляются проценты?

Проценты могут начисляться на минимальный, среднемесячный или на ежедневный остаток. Разберемся с каждым видом расчетов.

Минимальный остаток – это наименьшая сумма, которая была у вас на счету в течение расчетного месяца.

Например, вы открыли такой счет и перевели на него 150 тыс. рублей. Спустя неделю сняли 50 тыс. рублей на срочную покупку, а через пару дней вернули эту сумму на счет. Остаток на счете будет составлять 150 тыс. рублей, но проценты начислят только на 100 тыс. рублей.

Этот вариант подходит вам, если вы не собираетесь снимать деньги со счета, хотите сформировать подушку безопасности или подкопить на крупную покупку. Начисление процентов на минимальный остаток убережет вас от спонтанных трат и поможет достичь цели быстрее. Как правило, ставки по счетам с таким способом начисления процентов выше.

К таким счетам относится, например, «ВТБ-счет» с начислением на минимальный остаток, «Накопительный счет» от Газпромбанка, «Промо» от УБРиР.

Обратите внимание: если в один из дней вы полностью снимите со счета деньги, то проценты за месяц начислены не будут, ведь минимальный остаток был равен нулю.

Среднемесячный остаток предполагает, что банк высчитывает среднюю сумму на вашем счету за месяц и начисляет процент на нее. Но сегодня такая схема применяется редко, большинство банков перешли на начисление процентов на ежедневный остаток. Каждый день банк фиксирует, какая сумма есть у вас на счету, начисляет на нее процент и выплачивает одной суммой раз в месяц. При такой схеме снимать деньги и пополнять счет можно, не опасаясь потерять существенную часть процентного дохода.

Примеров счетов с начислением на ежедневный остаток довольно много – они есть в Сбере, в ВТБ, в Газпромбанке и практически во всех других.

Какие есть подводные камни?

Накопительный счет – продукт довольно простой, но и тут есть множество важных нюансов, которые стоит учесть.

Ставка. Вам нужно будет не просто разобраться в том, по какой схеме начисляются проценты, но и изучить более подробные условия. Для привлечения клиентов банки могут декларировать привлекательную ставку, но она будет действовать только при соблюдении ряда условий. Например, повышенный процент могут получать только новые клиенты или клиенты, впервые открывшие накопительный счет. Иногда высокая ставка действует короткий промо-периоди только на определенную сумму, а затем – снижается. Кто-то из банков включает в условие поддержание минимального остатка или определенного уровня оборота по карте. Также ставка часто выше для тех, кто оформил подписку или премиальную карту.

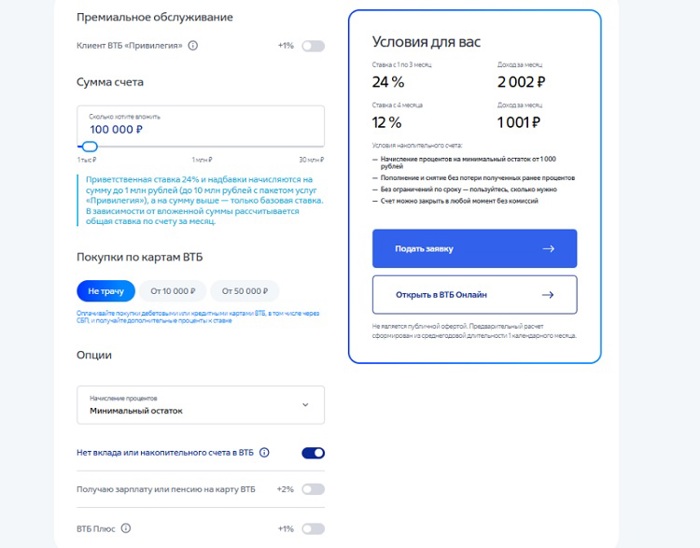

Так, к примеру, в ВТБ доходность по счету 24% годовых доступна на первые три месяца и при условии, что ранее вы не открывали накопительные счета (или в последние 180 дней остатки были менее 1000 рублей). А базовая ставка находится на уровне 12% годовых. Ее можно увеличить, совершая траты по картам либо оформив подписку. Также на надбавку к базовой ставке могут рассчитывать зарплатные и пенсионные клиенты.

Фото: скриншот сайта банка ВТБ

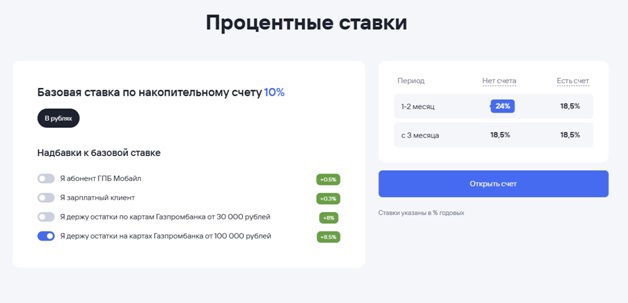

В Газпромбанке приветственную ставку можно получить только на сумму до 1,5 млн рублей. Если сумма превышает этот лимит, то на сумму превышения действует базовая ставка в размере 10%. Кстати, эту ставку также можно увеличить до 18,5% годовых. Для этого не нужно оформлять подписку или совершать покупки, а просто держать на картах Газпромбанка остатки от 100 тыс. рублей.

Фото: скриншот сайта Газпромбанка

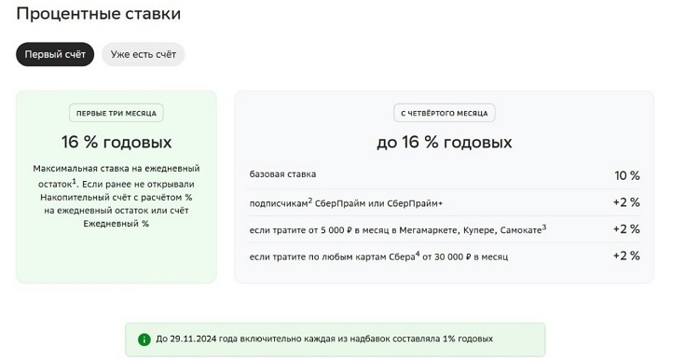

В Сбербанке доходность по счету в 16% годовых доступна только на первые три месяца и при условии, что ранее вы не открывали накопительные счета. А базовая ставка находится на уровне 10% годовых. Надбавки можно получить за оформление подписки СберПрайм и траты по карте.

Фото: скриншот сайта Сбербанка

В Альфа-Банке также ставка по накопительным счетам выше для клиентов с подпиской, для членов премиального Клуба и для тех, кто тратит в месяц определенную сумму.

Фото: скриншот сайта Альфа-Банка

Даты. Обратите внимание в подробных условиях на то, с какого момента банк будет вести отсчет: будут ли проценты начисляться в конце календарного или расчетного месяца (то есть через месяц с даты открытия). Это же касается и промо-периода, если он есть: важно понимать, в какой именно день он завершится.

Налоги. Доход с накопительных счетов облагается налогом точно также, как и со вкладов. При этом, если у вас есть вклады и накопительные счета в разных банках, то сумма процентного дохода будет суммироваться.

Уровень депозитного дохода, который не облагается налогом, зависит от ключевой ставки ЦБ и за 2024 год составляет 210 тысяч рублей. Если на процентах по вкладам и накопительным счетам вы заработали больше, то придется поделиться с государством. Как рассчитать сумму налога мы подробно описывали в октябре.

Как использовать накопительный счет эффективно?

Определитесь с целью

Чтобы ответить на этот вопрос, во-первых, хорошо бы определиться с целью. Вы собираетесь целенаправленно копить и не намерены брать из копилки ни рубля? Или же возможны траты, которые потребуют выводить средства с накопительного счета? От этого будет зависеть оптимальный для вас тип счета – с начислением процента на минимальный или ежедневный остаток.

Во-вторых, внимательно изучите условия, чтобы не попасться на рекламную уловку о высоких процентах, а по факту получить доход гораздо меньше. Какова базовая ставка? Готовы ли вы выполнить дополнительные условия по сумме покупок? Есть ли у вас необходимые подписки?

И вот, наконец, вы проштудировали договор и прочитали даже самый мелкий шрифт. Что дальше?

Используйте возможности пополнения и снятия

Если вы выбрали счет с начислением на ежедневный остаток, то смело можете переводить на него весь или почти весь остаток по карте. А в тот момент, когда идете в магазин, едете на заправку, покупаете абонемент в фитнес-зал или совершаете любую другую покупку, переводите необходимую сумму на расчетную карту. Это потребует от вас несколько больше усилий и времени, чем просто расплатиться картой, но зато каждый день каждый рубль будут приносить небольшой доход.

Зарабатывайте на кэшбэке

Если у вас есть кредитка с хорошим кэшбэком и грейс-периодом более 30 дней, то вы можете все свои деньги положить на накопительный счет, а расчеты осуществлять с кредитной карты. После зарплаты закроете долг, обнулите льготный период по кредитке, а остаток вновь отправите на накопительный счет. При такой схеме вы еще и на кэшбэке зарабатываете. Как минимум, можете покрыть часть суммы на обслуживание карты. Важно только следить за тем, чтобы не выйти за рамки грейс-периода.

Получайте выгоду, как новый клиент

Накопительный счет может быть не один: открывайте несколько счетов и используйте, как конверты, чтобы копить на разные цели.

Напомним также, что с 1 мая у россиян появилась возможность переводить до 30 млн рублей из банка в банк самому себе через Систему быстрых платежей (СБП). Это открывает новые возможности для получения дохода от накопительных счетов. Например, можно открыть счет с повышенной приветственной ставкой на определённый промо-период. Когда этот период закончится – перевести средства в другой банк, открыв новый счет с промо-периодом. Кстати, во многих банках можно стать «новым клиентом», спустя определённое время.

Тем, кто предпочитает более спокойный подход к сбережениям и не готов постоянно переводить деньги из банка в банк, рекомендуем рассмотреть накопительный счёт с максимальной базовой ставкой.

Взвесьте ваши кредитные обязательства

Возможно, вы брали ипотеку под 7-8% годовых и планировали вносить платежи с опережением, чтобы досрочно погасить большой кредит. Сегодня оказывается выгоднее положить деньги на накопительный счет под 13-16%. А когда ставки пойдут на снижение и держать деньги в банке будет уже не так интересно, направите всё накопленное вместе с процентами на погашение кредита.

Чтобы сделать правильный выбор, изучайте условия по накопительным счетам на ежедневный остаток и на минимальный остаток на нашем сайте.

Ставки по накопительным счетам актуальны на момент публикации.